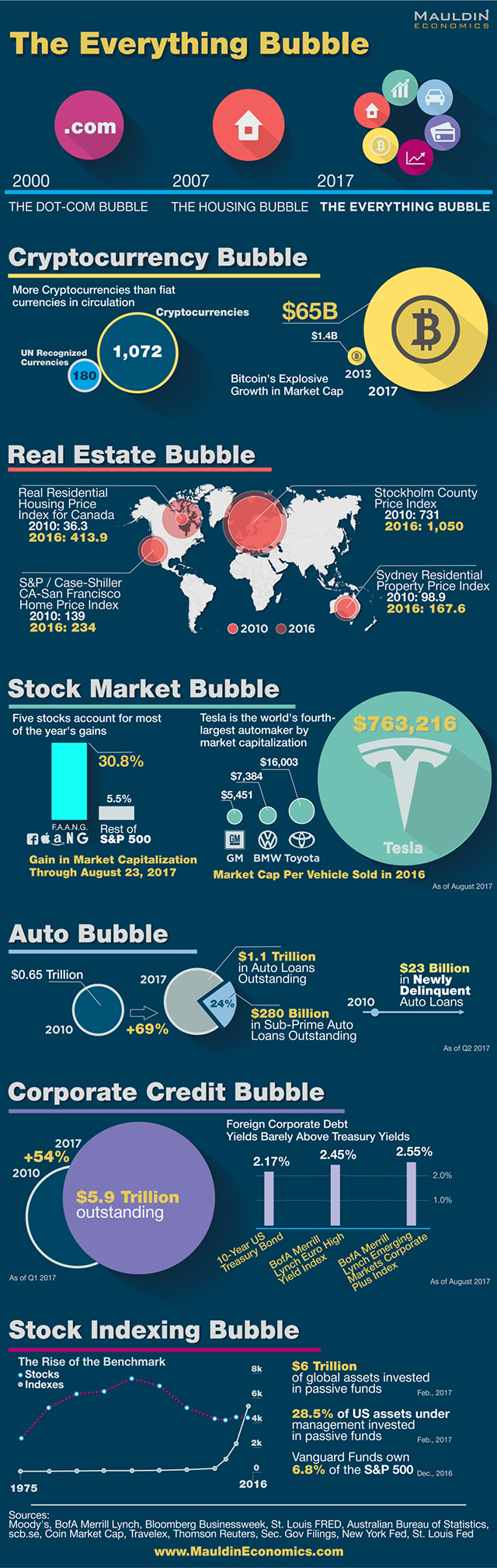

Наткнулся на интересную картинку (см.ниже). Эта, как сейчас принято говорить, инфографика показывает нам в наглядной форме, почему скоро наступит очередной глобальный финансовый кризис. Вверху в виде кружков нарисованы «пузыри», возникавшие на финансовых рынках США в прошлом, которые лопнув инициировали глобальные кризисы: пузырь доткомов, достигший максимума в 2000 году (как раз когда я уехал в Америку, кстати) и лопнувший примерно в 2002 году (когда меня сократили с американской работы; хм, моё трудоустройство, оказывается, колебалось вполне на одной волне с глобальными тенденциями финансового мира); и пузырь ипотечного кредитования, максимально разросшийся в 2007 году и феерично лопнувший в 2008-ом, что ощутил на себе весь мир (кстати, про этот пузырь есть офигительный художественный фильм «The big short» (в русском прокате — «Игра на понижение»); очень рекомендую!).

Ну а справа нарисовано шесть маленьких кружков, которые, по замыслу авторов картинки, иллюстрируют надувшиеся в настоящий момент (2017 год) пузыри. Которые должна постигнуть судьба, которая постигает в конце концов любой пузырь: все они должны лопнуть. Что должно привести к очередному глобальному финансовому кризису. Этот «комбинированный» пузырь авторы назвали «Пузырь всего» («The Everything Bubble»), поскольку он не ограничен какой-то одной сферой финансового мира. Под картинкой я вкратце разбираю эти пузыри.

Первый пузырь — пузырь криптовалюты. Мы все, конечно, слышали про биткойн. Я вот недавно даже биткойновый банкомат рядом с домом обнаружил. Картинка утверждает, что на данный момомент биткойн, мягко говоря, не единственная криптовалюта. А одна из… 1072 криптовалют! Против всего лишь 182 обычных, бумажных валют. Но биткойн, как пионер среди криптовалют, ценится на данный момент больше всего. Суммарная стоимость биткойнов в долларовом эквиваленте с 2013 года выросла к сегодняшнему дню на 4500% (с $1,4 млрд. до $65 млрд.). Взрывной рост — типичный признак пузыря.

Следующий пузырь — пузырь недвижимости. Инфографика демонстрирует нам, как сильно выросла в цене недвижимость за шесть лет — с 2010 до 2016 год. Различные индексы, отслеживающие цену на недвижимость, выросли на величины от 43 до 1040 процентов. Рост, конечно, не такой впечатляющий как у биткойна, но и недвижимость, в отличие от биткойна, — не нечто эфемерное, а вполне реальные дома. Ценами на них, наверное, всё-таки сложнее манипулировать.

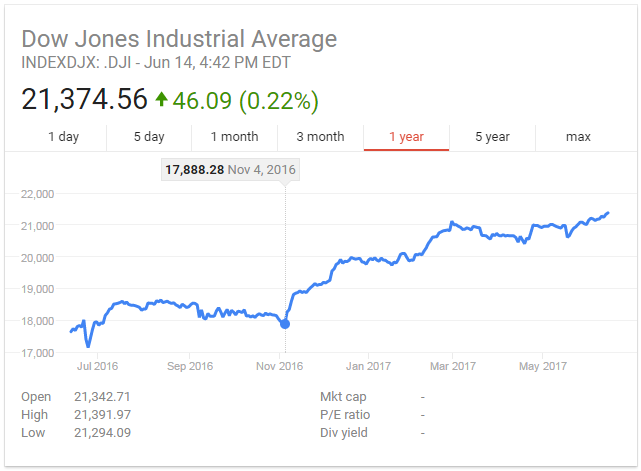

Третий пузырь — пузырь фондового рынка. Как я уже писал, фондовый рынок США, после избрания в начале года президента Трампа, устремился вверх и с тех пор не останавливался. Иногда случаются небольшие откаты, но в целом имеет место тренд на устойчивый рост. Отдельно на картинке отмечается «дочерний пузырь» Теслы. К августу 2017 года по параметру «рыночная капитализация на проданную машину» Тесла обошла таких гигантов мирового автопрома, как General Motors (компания, производящая как минимум половину американских автомобилей), BMW и Тойота. Причём слово «обошла» даже не отражает всего драматизма ситуации. Обошла и оставила далеко позади! Так будет точнее. У Теслы этот параметр равен примерно $763K, у General Motors — $5K, у BMW — $7K, у Тойоты — $16K.

Очередной пузырь — автомобильный. В 2010 году суммарный объём непогашенных кредитов на машины в США составлял $650 млрд. А 2017 году — уже $1380 млрд. Из них $280 млрд. — кредиты класса «Sub-Prime», то есть такие, которые были выданы, как выяснилось, неблагонадёжным плательщикам, и которые, возможно, никогда не будут погашены. Эта ситуация очень похожа на ипотечный пузырь 2008 года, только здесь вместо недвижимости — автомобили.

На картинке приводится ещё пара пузырей, которые мне уже лень рассматривать и которые я оставлю читателям для самостоятельного разбора. 🙂 Но суть, по-моему, ясна: в финансовом мире надулся большой, многогранный пузырь, и, наверное, рано или поздно он должен с треском лопнуть. Проблема, правда, в том, что, как показывает практика, предсказывать подобные «схлопывания» пузырей — занятие крайне неблагодарное. В том смысле, что спрогнозировать это событие хоть с какой-то ненулевой точностью — очень сложно. Так что, когда наступит пипец никто не знает. Но рано или поздно он таки наступит. По крайней мере, в этом старается нас убедить рассмотренная только что нами весёлая картинка. (Хм, по-моему, хороший термин! Вместо нерусского «инфографика» можно говорить «весёлые картинки». Имхо, вполне отражает суть. 🙂 )